住宅市場は常に動いていて一定することがない。これは川の流れや海の波と同じである。これを正確に予 測することはほぼ不可能である。またマスコミのように米国全体を一つの市場と捉えるのも無理な話であ る。私は常に住宅市場は地域性が強いものであり IT のように全米やグローバルマーケットといった捉え 方が難しいと考えている。州ごとに捉えても難しく市町村の単位まで細分化してもなおその中で中心部、 郊外、学校区、高速道路からの距離など様々な要因が複雑に絡み合っているため、ひとまとめにして結論 づけるには無理がある。

こういった前提を常に考慮した上で一応米国住宅市場を考察する上で最低郡の単位まで細分化するのが現 実的ではないかと思う。郡(COUNTY)は州と市町村の中間に位置する行政主体である。ちなみに米国には 3033 の郡が存在する。カリフォルニア州には 58 の郡がある。ロサンジェルスもその一つであり、その中 に 88 の市が存在する。南隣のオレンジ郡には 34 市がある。

ここではオレンジ郡に絞って住宅市場を見ていこう。同郡内で昨年 2022 年 1 月における在庫数(売出物 件数)は 1080 件であった。これは数十年に一度の低いレベルである。季節的に最も在庫が少ない時期で もあるが同じ 3月に在庫が増えたといっても 1556 件と記録的な低さであった。まだこの時はローン利率 が低いこともあって需要が供給を大きく上回っていたことは言うまでもない。そのため昨年 3 月における 平均売り出し期間は 20 日という短さであった。

その後ローン金利が2倍以上に上昇したため買い需要は激減した。しかし在庫はあまり増えていない。昨 年 12 月において 2536 件と 10 年前における 7000-8000 件と比べると異常に少ない。2017 年から 2019 年 の3年間をとっても平均で 4640 件あった。つまり需要が減った分、供給も増えていないという動きが見 られる。多くのホームオーナーにとって今は何もしないでじっとしている時期なのである。これから需要 が高まるシーズンを考えると住宅市場が急に買手有利になるとは考えづらい。もちろんこれはオレンジ郡 における現象であって他の地域に全て当てはまるわけではない。

多くのホームオーナーにとって現在支払っている金利と新しく購入する場合のローン金利の差があまりに 大き過ぎるのである。1−2%ならまだしも3−4%違えば家計にとって大きな問題である。これが何もし ない理由である。売りに出す売り手が少ないので在庫数は今後も大きく増加する気配がない。平年に比べ て需要も供給も大きく下がっているというのが現状である。平均売り出し日数は上昇して 81 日となって いる。つまり 1 年前と比較して少しは供給サイドが増えているが買い手市場にはなっていない。コロナ前 の平均日数が 88 日だったのでノーマルな市場に戻りつつあることは事実だ。

次に価格帯で見ると 200 万ドル以上のラグジュアリー市場において在庫数は 1 年前の 579 件から 824 件と 増加している。その一方仮契約件数は 190 件から 103 件と減少している。平均売り出し日数も 53 日から 169 日とかなり長くなっている。このセグメントにおいて昨年より市場がスローダウンしていることは明 白である。

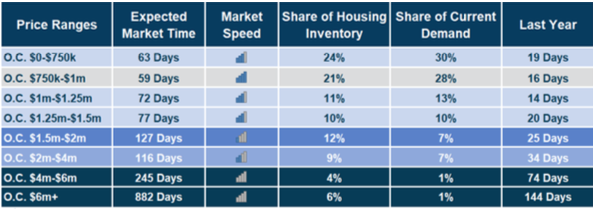

オレンジ郡価格帯別需給予測

[左欄より住宅価格帯(X1000 ドルまたは X100 万ドル)、売り出し期間(日)、市場スピード(バーの

数)、在庫シェア(%)、需要シェア(%)、2022 年における売り出し期間(日)、]

以下 2022年末から 2023 年 1 月におけるオレンジカウンティーの住宅市場を要約してみた。

• 売り出し物件数は 2536 件で、これは同時期としては記録的な少なさである。過去3年間平均と比 較しても 32%減と減少幅が著しい。

需要を示す仮契約数は 2023 年 1 月には 939 件で、これは昨年 1 月の 1426 件より 52%減少してい る。

• 平均売り出し日数は 2022 年 1 月の 23 日という驚異的な短さから 81 日と伸びているが、平均的な 市場における日数である 90 日と比較すれば未だ短期間で売れていることになる。

• 価格が 75 万ドル以下のカテゴリーでは売り出し日数が 63 日となっている。同カテゴリーのシェ アは売り出し物件数の 24%、仮契約数の 30%を占めている。

• 75 万ドルから 100 万ドルまでのカテゴリーでは売り出し日数が 59 日、シェアは売り出し物件数 の 21%、仮契約数の 28%を占めている。

• 100 万ドルから 125 万ドルまでのカテゴリーでは売り出し日数が 72 日、シェアは売り出し物件数 の 11%、仮契約数の 13%を占めている。

• 125 万ドルから 150 万ドルまでのカテゴリーでは売り出し日数が 77 日、シェアは売り出し物件数 で 10%、仮契約数で 10%を占めている。

• 150 万ドルから 200 万ドルまでのカテゴリーでは売り出し日数が 127 日、シェアは売り出し物件 数で 12%、仮契約数で 7%を占めている。

• 200 万ドルから 400 万ドルまでのカテゴリーでは売り出し日数が 116 日、400 万ドルから 600 万ド ルまでのカテゴリーでは売り出し日数が 245 日となっている。600 万ドル以上のカテゴリーでは 売り出し日数は 882 日と最も長い。

• 200 万ドル以上をラグジュアリー市場と想定すれば、同カテゴリーにおけるシェアは売り出し物 件数で 19%、仮契約数で 9%となっている。

• 競売物件、任意売却は全売り出し物件中各々0.6%、0.4%と極めて低い水準にある。件数では 各々6 件、4 件にとどまっている。これがリーマンショック時との大きな違いである。つまり経済 的に住宅を売却しなければならない状況に置かれている人の数が極端に少ないのである。

• 売却件数を見ると 2021 年 12 月には 2486 件であったが、2022 年 12 月には 1393 件と 44%減少し ている。売り出し価格に占める売却価格の割合は 98.4%と 1 年前の 99.9%より少し下がっている が、いまだに値下げはほとんどないことがわかる。

このような状況を売り手市場、通常の(需給バランスが取れた)市場、買い手市場のうちのどれに当ては めるかは非常に難しい判断であるが、前2者の中間ではないかと思われる。メディアで取り沙汰されてい る買い手市場にはまだ入っていない気がする。ただ経済状況は日々変化しているので米国のインフレ状 況、雇用状況などのよって短期間に状況がシフトすることもあり得る。 特に米国政府によるインフレ、景気、雇用状況を加味して決定される公定歩合の動きが最も大きな要因と なる。インフレがある程度コントロールされたと判断した状態で公定歩合は引き上げをストップするた め、ローン金利が下がり住宅市場が活発になる。しかしインフレ懸念が拭えないままだと公定歩合がさら に引き上げられるため、住宅市場はさらに低迷することになる。2023 年は様々な意味で景気の潮目と言 える年である。先行きが非常に読みづらい年である。